.jpg)

.jpg)

עינב כהן

מפולת בבורסה או תיקון לגיטימי? משקיעי שוק ההון לא יודעים את נפשם מרוב מתח. אין על מי לסמוך ובימים כאלה כל עיתונאי נהיה מלך,כל אנליסט הוא חוזה המדינה וכל יועץ הוא מינימום וורן באפט.

אבל אנחנו ,ב"ישראל בורסה", ננסה לתת את המספרים המדוייקים בנקודה הנוכחית בה נמצא השוק.

האם אנו לפני מהלך ירידות ארוך טווח? מוקדם לדעת.השוק נע בין אופוריה לדיפרסיה נכון לשלב זה.

בד"כ תנודתיות כזו איננה סימן טוב, אבל מה שמעניין הוא, שזה אינו מגיע עם חולשה אמיתית בחברות האמריקאיות.להיפך. אנו רואים את התחזית הלאה של החברות והן די חזקות, בנוסף אין עדיין באמת אלטרנטיבת השקעה.

אפשר להסתכל על המכפילים עתידיים ולהבין את המספרים.

בואו ניתן כמה מהן.

אפל-מכפיל עתידי של 12.8 (עם רווח למנייה חזוי המצביע על צמיחה של 15% בשנה הבאה).

פייסבוק- מכפיל עתידי של 17 (עם רווח למנייה חזוי המצביע על צמיחה של 22% בשנה הבאה).

איביי- מכפיל עתידי של 15 (עם רווח למנייה חזוי לעלייה של 14% בשנה הבאה).

עליבאבא- מכפיל עתידי 27 (עם רווח למנייה חזוי לעלייה של 28%).

טאואר-מכפיל עתידי 10 (עם רווח למנייה חזוי לעלייה של 21%).

אני יכול לתת עוד עשרות דוגמאות...

מבחינת הממוצע ההיסטורי,לא מדובר במכפילים יקרים ביחס לצמיחה הצפויה, אלא אם פתאום הצמיחה לא תהיה כפי שהיא צפויה ולזה כרגע אין תומכין.

האם זה אומר שמניות זולות לא יירדו אם יהיו ירידות ?ממש לא. הן עשויות לרדת כמו גדולות.

הסיבה היא פאניקה, וגם משקיעים שמשחררים תעודות סל שמכילות את אותן מניות ומפילות את השוק.

החוכמה היא לדעת איזה מניות לקחת כשתתחיל ההתאוששות למעלה. כלומר- איזה מניות עשויות לתת את התשואה הגבוהה ביותר.

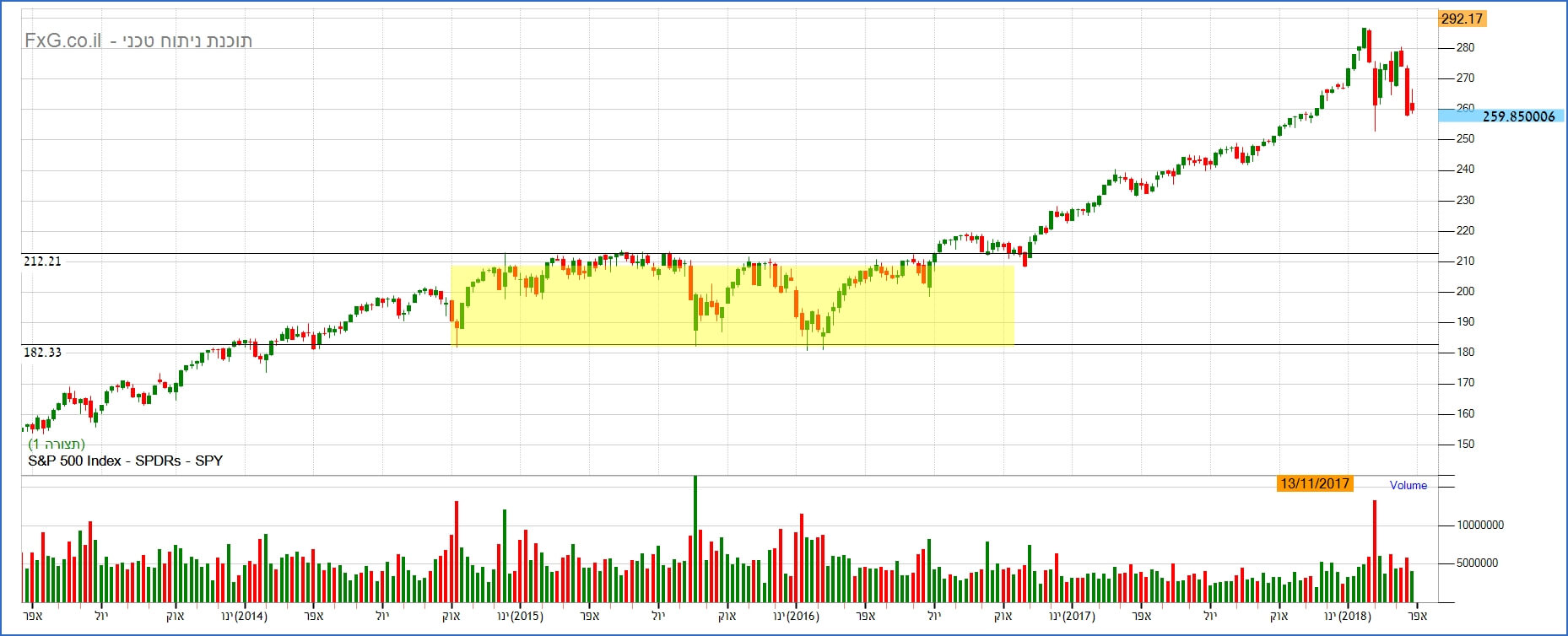

תנודתיות כפי שיש כרגע, כבר חווינו לא מזמן ב2016 .

בואו נראה את הגרף מאותה תקופה ונשווה:

החל מה22.12.14 ועד ה-8.5.16 האס.אן.פי דשדש בעוצמה רבה מאד.

שמתי פה את תעודת ה-spy שעוקבת אחרי מדד זה.

מי שהיה באותה תקופה בשוק ההון הרגיש בתוך שיגעון. השוק נע בין דיפרסיה לאופוריה בטווח זמן קצר מאד שאגב, היה גם רגיש מאד פונדמנטלית,מה שהרבה פחות קורה כרגע, אבל אולי זה לא חשוב.

אבל זה לא עזר הרבה. ברגע שהממוצע נשבר- החל הבלגן והשוק התחיל להשתגע מעלה ומטה.

מה שאפיין את אותה תקופה זה נרות משמעותיים מאד, עליות של 3% וירידות של 3%.דומה מאד למה שמתרחש כרגע.

מה קרה בסופו של דבר? מי שלקח בתחתית הדשדוש בשיא של הפאניקה והיה סבלני -עשה את עסקת חייו, כאשר הדשדוש הגיע לקצה העליון, וכמובן מי שנשאר לחכות לפריצה שקרתה אחרי חצי שנה מתחילת הדשדוש-בכלל עשה קופות של למעלה מ30%.

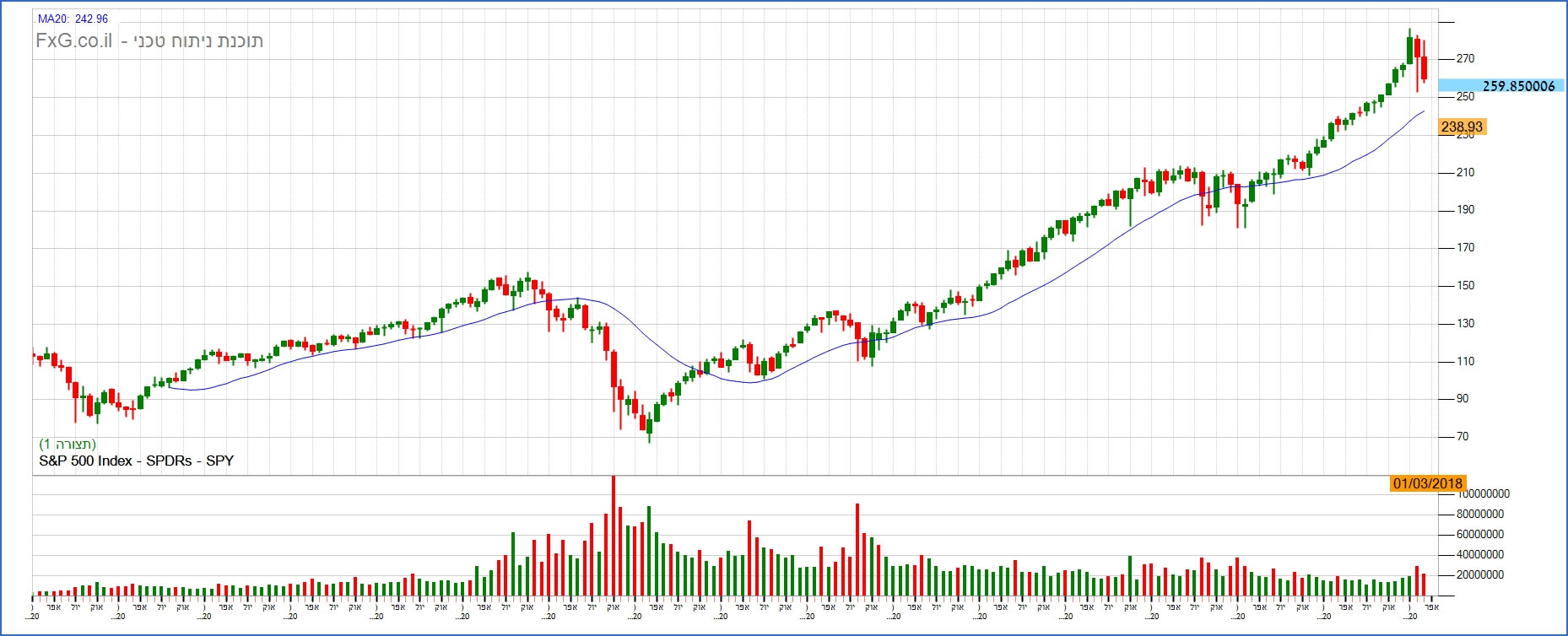

וברמה החודשית?ממוצע 20 תומך ובגדול!

עכשיו בואו נסתכל על הגרף ארוך טווח ברמה החודשית ונדע לזהות סימנים שמעידים שלפעמים החגיגה נגמרת (לפחות לטווח הבינוני).

התמונה בעיניי לא פחות ממדהימה.

שימו לב לעובדות ההיסטוריות:

על הגרף החודשי לטווח ארוך שמתי ממוצע 20 יום. שלכל אורך העליות תמך באופן מוחלט ומשם השוק החל לטפס.

בתאריך 1.9.2008, רק כשנר אדום שבר את קו הממוצע 20 במלואו-החלה שחיטה של 52% במדד האס.אן.פי

כמה אנו רחוקים מאותה נקודת תמיכה כרגע? ב6.5%.

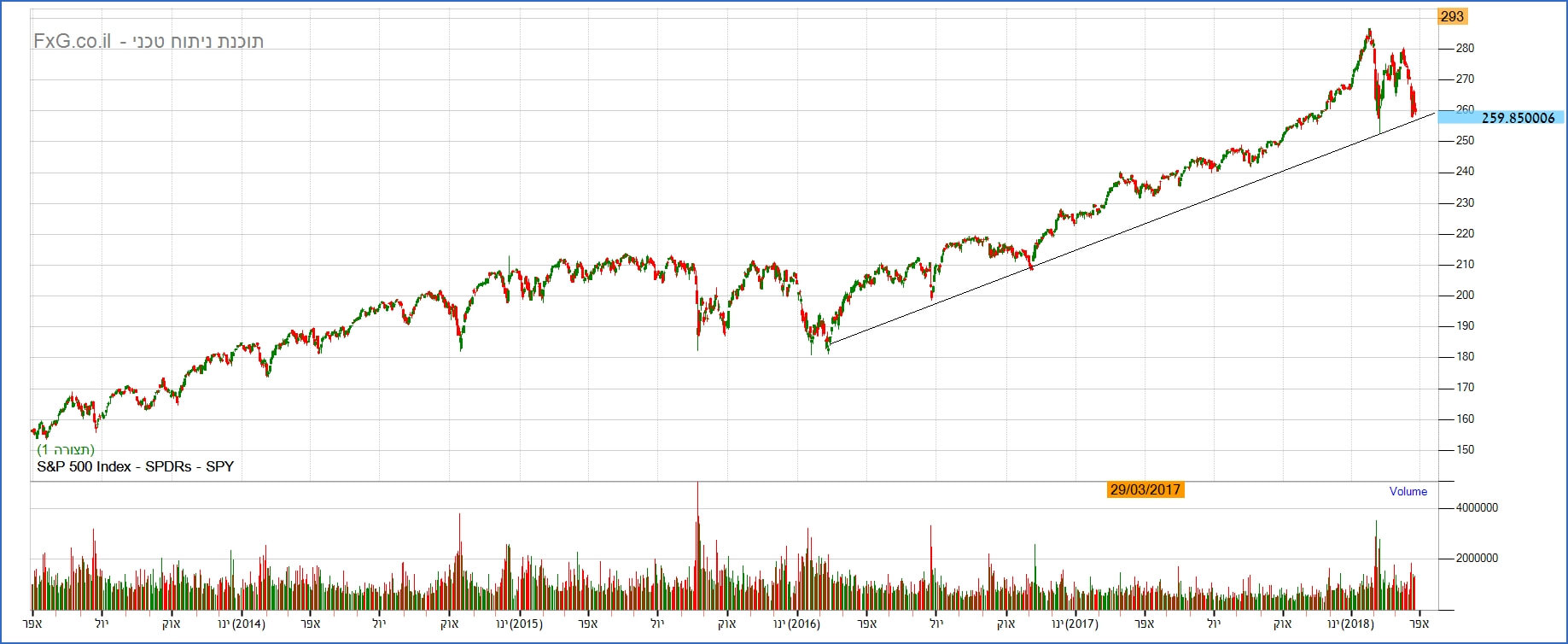

.בואו נראה מגמה ארוכת טווח בגרף היומי באס.אן.פי:

אין לנו פה שבירה של קו מגמה עולה. אנו עדיין מעל קו התמיכה, ככה שלמרות הלחץ- אין פה עדיין איתות שורט מובהק. לא מבחינת ממוצע 200 ולא מבחינת קו מגמה עולה.

טוב, בואו ננסה להבין מכל הסלט הזה כמה נקודות:

א.עם השוק ייפול-גם מניות טובות וזולות יפלו. לא יעזור בית דין.אבל בהתאוששות-הן יכולות לעשות את המהלכים הכי גדולים ומהירים.

ב.ההנחה כי השוק יקר כרגע- אינה נכונה. יש ויש ותלוי גם סקטוריאלית.מניות הבנקים בחלקן הגדול נסחרות עדיין מתחת להון העצמי .

אז למה השוק לא יציב? בעיניי בעיקר מימוש רווחים אחרי תקופה ארוכה של עליות. דיברתי על היום הזה שיגיע במשך חצי השנה האחרונה ואין מה להיות מופתעים.

ג.כשאתם מכינים לעצמכם רשימת מניות לקנייה אחרי ירידות- אל תשאלו את עצמכם "מי תהיה מלכת היופי שלי?" אלא תשאלו- "מי תהיה מלכת היופי של כמה שיותר משקיעים?".

ד.ממוצע 20 יום בגרף החודשי במדדים אמורה להוות תמיכה חזקה מאד.

ה.בשוק משתגע, אנשים מרגישים חוסר ביטחון ולא משאירים מניות ללונג אלא למכות קצרות, ולכן רכישות חכמות יהיו בתחתית,שמשקיעים זורקים סחורה כמו משוגעים ולא כשהשוק מתפוצץ באיזה יום למעלה.

ו.מי שלא בנוי לתנודתיות- צריך לחשוב מה הוא עושה כדי לחיות ברגוע עם עצמו.

ז. מי שיושב על לונג- השוק כרגע לא צריך לעניין אותו. שיילך לטייל ביער וימצא את האפיקומן.

ולסיום אני רוצה לספר לכם על חבר טוב שלי, חבר ילדות.

הוא אהב לעשן סיגרים יוקרתיים. מגיל מאד צעיר, זרקו אותו כמה פעמים מבית ספר בגלל זה אבל לא עניין אותו. הוא היה יושב בפינת עישון ודופק לנו את עשן הסיגרים שלו לתוך הפנים.

אבל היה לו קטע מוזר, הוא היה רואה בדל של סיגר שמישהו זרק על הרצפה ,ישר היה מרים אותו, דופק כמה שאיפות עמוקות וזורק.

הייתי אומר לו- `אחי, מה אתה מרים בדלים מהרצפה? מה אתה מסכן`?

הוא היה עונה לי- `אתה לא יודע כמה שאיפות טובות הבאתי מבדלים כאלה, אנשים זורקים סתם סיגרים יוקרתיים לפני שסיימו אותם ואני כל פעם נהנה מחדש על הטעויות שלהם`.

החבר הזה היום מבוגר, האמת הוא הרבה יותר מבוגר ממני, הוא לא היה ממש חבר שלי, פשוט גדלתי עליו מגיל מאד צעיר דרך ספרים, ולפעמים הספרים הם החברים הכי טובים של הבן אדם...

לחבר הזה קוראים באפט. וורן באפט. הגורו הכי גדול של שוק ההון בהיסטוריה האנושית.

באפט משתמש בטריק הזה בשוק ההון.טריק `בדלי הסיגריות`.והוא אומר את הדבר הבא:

"בודדים בלבד מתכופפים ברחוב כדי להרים בדלי סיגר שעדיין נותרו בהם שאיפות בודדות. רק מה - אלו עדיין כמה שאיפות טובות לחובב הסיגר".

אם תלכו עם ההמון- לעולם לא תזכו להרים בדל סיגר מהרצפה...ההמון ממהר לזרוק את הסיגר.בטח שהוא נמצא במנוסה, צריך להיות אמיץ, קצת משוגע ובעיקר בעל ראייה ארוכת טווח כדי לא לפחד להרים בדל סיגריה כזה מהרצפה.

רוצה ללמוד איתי שוק ההון באחד על אחד? לחץ כאן: לימודי שוק ההון

מובהר ומודגש כי הכותב [מחזיק בניירות ערך שהונפקו על ידי החברה נשוא המאמר] או [מספק שירותי ייעוץ לחברה בתחום שוק ההון ומקבל תמורה עבור כך] ("החברה"), ועל כן קיים לו עניין אישי בחברה ובניירות הערך שלה. אין לראות במידע המובא במאמר כהצעה או שידול לקנות, למכור או לבצע עסקה כלשהיא בנייר ערך או מכשיר פיננסי אחר שהונפק על ידי בחברה, ואין באמור משום המלצה או הבעת כדאיות לגבי השקעה בחברה. המידע שמסופק במאמר הינו לצורך אינפורמטיבי בלבד, ואינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ השקעות המתחשב בצרכיו ונתוניו האישיים של כל אדם.